兰格研究:八月份国内钢铁市场将震荡反弹

发布时间:2023-08-02

发布时间:2023-08-02

浏览量:1759次

浏览量:1759次

兰格研究:八月份国内钢铁市场将震荡反弹

发表日期:2023/8/1 14:34:55 兰格钢铁研究中心 王国清 兰格钢铁网

『简要:7月份国内钢铁市场价格震荡上行。铁矿石、焦炭、废钢价格均价上涨,月度成本支撑力度明显增强;8月份,立秋节气过后,天气对于项目施工的影响将逐步有所缓解,建筑钢材需求将有一定恢复,制造业用钢需求仍有望平稳释放。随着部分地区控产政策的实施,粗钢日产环比有望回落,市场供需关系将有所改善。钢铁智策——兰格腾景钢铁大数据AI辅助决策系统预测,2023年8月份国内钢材市场将呈现震荡反弹的行情。』

一、七月份国内钢铁市场波动上行

7月份, 在稳增长政策不断出台、市场信心明显提振以及成本韧性显现的带动下,国内钢材市场呈现了淡季震荡反弹的行情。

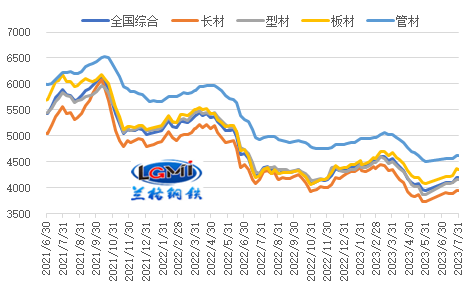

据兰格钢铁网监测数据显示,据兰格钢铁网监测数据显示,截至7月底,兰格钢铁全国钢材综合价格为4194元/吨,较上月末上涨87元/吨,环比涨幅为2.1%,年同比下跌3.0%。其中,长材价格为3945元/吨,较上月末上涨33元/吨,环比涨幅0.8%,年同比下跌7.0%;板材价格为4362元/吨,较上月末上涨144元/吨,环比涨幅3.4%,年同比上涨1.6%;型材价格指数为4161元/吨,较上月末上涨97元/吨,环比涨幅为2.4%,年同比下跌3.4%;管材价格为4623元/吨,较上月末上涨58元/吨,环比涨幅为1.3%,年同比下跌6.2%(详见图1)。

从月度均值来看,亦呈现上涨趋势,据兰格钢铁网监测数据显示,7月份,兰格钢铁全国钢材综合价格均值为4118元/吨,较上月上涨38元/吨,环比涨幅为0.9%。

图1 兰格钢铁价格指数(LGMI)走势图

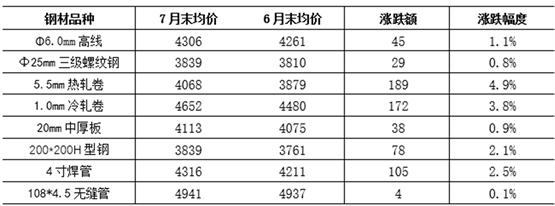

分品种来看,兰格钢铁网监测的8大钢材品种10大城市均价显示,7月底,各品种价格与上月底相比均有所上涨,其中热轧卷板上涨达189元/吨,涨幅在4.9%,为涨幅大品种;无缝管涨幅小,上涨4元/吨,涨幅为0.1%;其他品种涨幅在0.8-3.8%之间(详见表1)。

表1 10大城市8大钢材品种价格涨跌情况表(元/吨,%)

二、钢铁行业供给分析

1、粗钢产量单月同比再度回升

6月份,在稳增长政策预期增强、市场信心明显提振以及成本韧性显现的带动下,国内钢材市场呈现了淡季震荡反弹的行情,从而也加快了钢厂产能释放的力度。

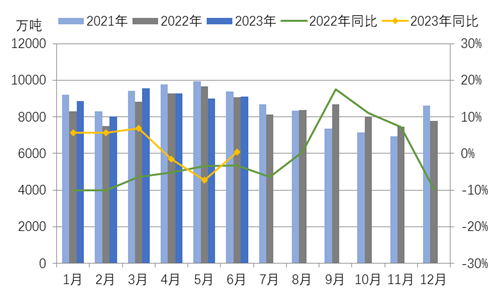

据国家统计局数据显示,2023年6月份,我国生铁产量7698万吨,同比持平,由上月的负增长转为持平;粗钢产量9111万吨,同比增长0.4%,由上月的负增长转为正增长(详见图2);钢材产量12008万吨,同比增长5.4%,由上月的负增长转为正增长。

从粗钢日产来看,6月份全国粗钢日产呈现再次攀升的态势,据国家统计局数据显示,6月份全国粗钢日均产量303.7万吨,环比上升4.5%。

从累计产量来看,上半年我国钢铁产量仍维持增长态势。国家统计局数据显示,2023年1-6月,我国生铁产量45156万吨,同比增长2.7%;粗钢产量53564万吨,同比增长1.3%;钢材累计产量67655万吨,同比增长4.4%。

图2 全国粗钢产量及同比(万吨,%)

7月份以来,由于稳增长政策措施不断落地生效,市场信心有效提振,但由于传统需求淡季效应的显现,使得国内钢材市场呈现震荡反弹的行情。从高炉开工率变化来看,钢铁企业生产释放力度呈现韧性向上的动力。据兰格钢铁网调研数据显示,2023年7月份全国百家中小钢企高炉开工率的均值为80.8%,创出年内新高,较6月份上升1.2个百分点。

从大中型钢铁企业旬产数据来看,由于钢材品种利润相对恢复,从而推动了大中型钢铁生产企业的产能释放呈现高位水平。据中国钢铁工业协会统计数据显示,7月上中旬钢企粗钢日均产量224.4万吨,环比下降0.1%,同比上升9.1%。

受到稳增长政策推动及“趋利效应”的影响,国内钢铁生产企业的增产意愿依然较强,预计7月份国内钢铁产量在稳定节奏的基础上存在一定的上冲动力。据兰格钢铁研究中心估算,7月份全国粗钢日产将维持在300万吨左右的水平,同比呈现明显回升态势;8月份随着部分地区控产政策的落地实施,粗钢日产环比有望回落。

2、钢材社会库存持续回升

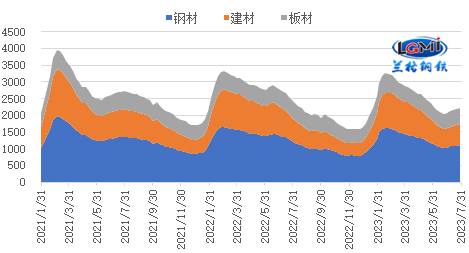

2023年7月份,钢材社会库存继续回升。据兰格钢铁网监测数据显示,截至7月底,兰格钢铁网统计的29个城市钢材社会库存为1103.1万吨,月环比上升6.5%,年同比下降9.9%。其中,建材社会库存为622.5万吨,月环比上升9.0%,年同比下降10.3%;板材社会库存为480.6万吨,月环比上升3.5%,年同比下降9.4%(详见图3)。

7月份以来,随着高温多雨及台风天气影响,淡季需求减弱态势明显,带动钢材社会库存特别是建筑钢材社会库存呈现持续回升态势,预计8月中下旬随着气候逐步好转,叠加稳增长对于需求的拉动,建筑钢材社会库存或有望在8月底前再次下降。

图3 国内每周钢材社会库存走势图

三、钢铁行业成本分析:原料价格稳中上涨 月均成本有所上移

7月份以来,随着稳增长政策不断推出,市场信心有所提振,钢材价格震荡反弹,钢厂产能释放保持相对高位,铁矿石需求保持韧性,带动铁矿石价格有所上涨。从均值来看,据兰格钢铁网监测数据显示,7月份,唐山地区66%品位干基铁精粉均价为1046元/吨,较上月上涨59元/吨,涨幅为6.0%;进口铁矿石方面,澳大利亚61.5%粉矿日照港市场均价为875元/吨,较上月上涨30元/吨,涨幅为3.6%。

焦炭方面,7月份以来,焦炭价格持续三次提涨落地。据兰格钢铁网监测数据显示,截至7月底,唐山地区二级冶金焦价格为2000元/吨,较上月底上涨200元/吨。从均值来看,7月份唐山地区二级冶金焦均价为1869元/吨,较上月上涨69元/吨,涨幅3.8%。

废钢方面,7月份以来,随着成品材的震荡反弹,废钢价格呈现震荡走强态势。据兰格钢铁网监测数据显示,7月份唐山地区重废均价为2693元/吨,较上月上涨130元/吨,涨幅5.1%。

在进口铁矿石、废钢、焦炭均价上行带动下,成本平均水平有所上移。兰格钢铁研究中心成本监测数据显示,使用7月份购买的原燃料生产测算的兰格生铁成本指数为123.8,较上月同期上升2.1%;普碳方坯不含税平均成本较上月同期回升62元/吨,环比上涨2.1%。

四、钢铁行业需求分析

1、出口需求:钢材出口同比首现下滑 后期或面临收缩压力

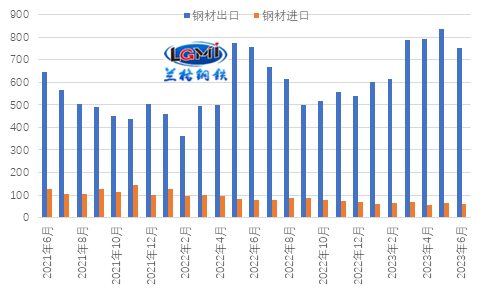

今年上半年,我国钢材出口呈现同比大幅增长态势。海关总署发布数据显示,钢材出口方面,2023年6月份,我国出口钢材750.8万吨(详见图4),同比下降0.7%;1-6月,我国出口钢材4358.3万吨,同比增长31.3%。钢材进口方面,6月份,我国进口钢材61.2万吨,同比下降22.6%;1-6月,我国进口钢材374.1万吨,同比下降35.2%。

图4 我国月度钢材进出口情况

我国钢材出口结束连续13个月保持同比上升态势,7月份呈现回落。当前,我国钢材出口价格优势依然存在,但优势空间有所收缩,海外钢铁供给首先同比增长态势,但我国钢铁行业出口订单指数有所回升,对钢材出口形成一定支撑;兰格钢铁研究中心预计后期钢材出口或仍呈现相对高位运行,但后期的出口环比下降压力加大,而由于去年下半年单月钢材出口基数相对偏低,同比方面再度转为增长的可能性仍然存在。

2、国内建筑需求:建筑钢材需求淡季效应有望渐弱

6月份,固定资产投资累计增速继续下降,较上月回落0.2个百分点,至3.8%。分领域看,1-6月份,基础设施投资(不含电力)累计同比增长7.2%,增速较上月回落0.3百分点;制造业投资同比增长6.0%,增速与上月持平;房地产开发投资同比继续回落,同比下降7.9%,降速较上月扩大0.7个百分点。基建投资及制造业投资仍保持增长态势,带动固定资产投资单月同比保持增长;当前房地产支持性政策不断出台,后期房地产市场或迎来企稳,并有望带动地产投资同比下滑的速度有所企稳收窄。

7月份,随着高温多雨天气的增多,建材需求明显减弱,带动建材成交较上月有所下降。兰格钢铁网统计的7月份20个城市建筑钢材日均成交量为16.9万吨,较上月减少1.3万吨,环比下降7.1%。

今年以来,财政政策在投资端持续发力。财政部数据显示,今年上半年,地方政府新增专项债券发行达2.3万亿元。今年拟安排地方政府专项债券3.8万亿元,上半年发行达60.5%。三季度专项债发行将提速,优先支持国家重大战略、重大项目建设,提升资金使用效益,尽早形成实物工作量。随着专项债资金更好发挥稳增长功效,基建投资有望维持高景气度。

8月份,随着立秋到来,北方高温和南方雨季将有减弱趋势,天气对于项目施工的影响将在8月中下旬有所减弱,建筑钢材需求或现环比回升态势。

3、国内制造业需求:制造业用钢需求平稳释放

2023年6月份制造业方面表现有所加快。国家统计局数据显示,6月份,规模以上工业增加值同比实际增长4.4%,较上月回升0.9个百分点;其中制造业规模以上工业增加值同比增速为4.8%,较上月回升0.7个百分点。

7月份,板材产品月度出货量环比小幅波动,反映制造业用钢需求相对平稳释放。兰格钢铁网统计的7月份出货数据中,全国16个城市热轧卷板月度日均出货量5.2万吨,较上月减少0.2万吨,环比下降3.7%。全国15个城市105家流通企业中厚板日均出货量为5.3万吨,较上月增加0.1万吨,环比上升1.9%。

中国物流与采购联合会、国家统计局服务业调查中心发布的2023年7月份中国制造业采购经理指数(PMI)为49.3%,较上月上升0.3个百分点,连续2个月平稳上升,显示经济趋稳向好运行。尽管新订单指数小幅回升,但反映需求不足的企业占比仍超过60%。受此制约,企业生产仍处徘徊状态,生产指数小幅回落;而新出口订单指数的继续回落,对制造业出口形成抑制。因此对于制造业用钢需求来说,短期仍保持平稳释放态势,但中长期或面临一定的放缓压力。

五、八月份国内钢铁市场预测

图5 兰格|腾景钢铁综合价格指数AI预测(元/吨)

从国外环境来看,高企的通胀、持续的地缘政治冲突、金融市场的动荡和贸易壁垒的增多都在持续影响全球经济的增长动力,全球制造业PMI指数持续在收缩区间下降,反映全球制造业下行态势有所加剧,全球经济复苏之路仍面临较大挑战。

从国内环境来看,当前国内经济整体回升向好,但也面临外贸承压、投资增速放缓等问题。从宏观政策来看,逆周期宏观政策力度不断加大。下半年基数效应消退后,经济同比增速将趋于回落。但随着政策支持加码落地生效,三季度消费将进一步温和复苏、房地产市场可能企稳,经济有望持续恢复向好。

综合来看,国内钢市将呈现“经济整体回升向好、政策密集出台实施、市场信心明显提振,淡季效应逐步放缓”的格局。在稳增长政策落地推力、备货需求展开及终端需求淡旺季转换的过程中,兰格&腾景钢铁大数据AI辅助决策系统预测,8月份国内钢材市场将呈现震荡反弹的行情。